3Q24 Review

동사의 3Q24 잠정 실적은

매출액 2,560억원(-1.9% yoy), 영업이익 543억원(-7.9% yoy, OPM 21.2%),

순이익(지배주주) 407억원(-4.3% yoy, NPM 15.9%)을 기록하였다.

이는 당사의 기존 추정치(Sales 2,563억원, OP 526억원, NI 401억원) 대비

각각 Sales -0.1%, OP +3.3%, NI +1.6% 수준으로 거의 부합한 수준이다.

3Q24 분기보고서가 공시되면 정확한 사업부별 실적을 알 수 있겠으나,

현재 매출액과 이익으로 부문별 성장률 추정치(당사 추정치 적용, 미발표)는

고등부문 -5 ~ -3% yoy, 초·중등 -5 ~ -3% yoy, 성인(대학) +15 ~ 20% yoy 수준으로

대학편입(자회사 아이비 김영)의 성장흐름에도 불구하고 초~고등 부문에서 부진했을 것으로 보인다.

1)초등: 학령인구 감소가 가장 빠르게 진행되는 연령대(2024년 ~ 2028년 CAGR -7.2%)의 영향이 있다.

2)중등: 3Q23 EBS프리미엄 무료 강의 런칭으로 4분기 연속 YoY 부진한 모습을 보였으나,

그 감소폭이 둔화되고 있는 상황이다.

3)고등: 오프라인 부문에서 기숙학원의 경우 학생들의 통학형 학습에 대한 선호도가 높아지면서

부진한 모습을 보이고 있다.

참고로 기숙학원의 경우 고정비가 높아 Capa 대비 학생수 참여율이

동사의 영업이익에 영향을 줄 수 있다.

이에 내년에는 기숙학원 의 1인 ~ 2인실 비중을 늘리는 방안으로 개편할 계획이다.

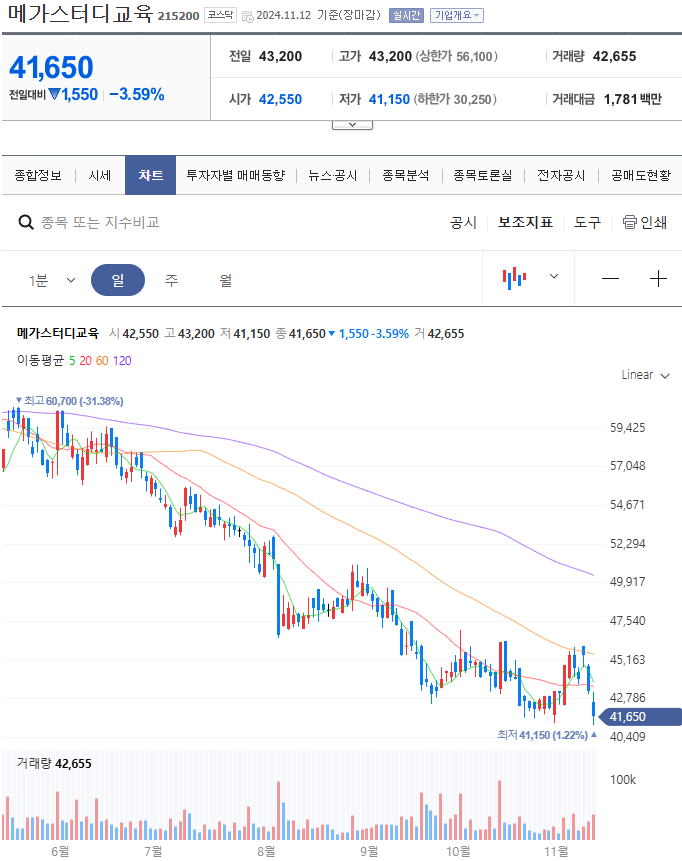

투자의견 매수 유지, 목표주가 60,000원

동사의 투자의견 매수를 유지하며, 목표주가는 65,000원 → 60,000원으로 소폭 하 향한다.

이는 학령인구가 감소하는 상황에서 2분기 연속 외형 둔화가 진행되었기 때문에

보수적인 관점에서 조정하는 것이다.

목표주가는 RIM Valuation을 통해 산출하였 으며,

Target P/E 8.0배(12MF EPS 7,491원 기준)는 무리가 없다는 판단이다.

※ 본 내용은 투자 권유가 아님을 참고바랍니다.

'리포트' 카테고리의 다른 글

| <HMM>캐치! 시황서핑-LS증권(24.11.14) (2) | 2024.11.14 |

|---|---|

| <코미코>과매도 구간. TSMC 타겟 해외 확장 주목 필요-한화투자증권(24.11.12) (2) | 2024.11.13 |

| <코웨이>오~말련이 돌아왔구나!-한화투자증권(24.11.11) (1) | 2024.11.11 |

| <롯데케미칼>단기 시황 부진 불가피하나-유진투자증권(24.11.08) (3) | 2024.11.10 |

| <카카오>뼈를 깎고, 살을 취했다-유진투자증권(24.11.08) (9) | 2024.11.09 |